Quem está acostumado com a rotina do Departamento Pessoal sabe que o cálculo do IRRF é uma obrigação que necessita de muito cuidado. Por isso, continue a leitura e entenda mais sobre esse assunto e como calcular o IRRF de forma correta.

Sumário

O que é o Imposto de Renda?

Antes de mais nada, é importante entendermos o que é o IR, IRPF ou IRPJ. Essas siglas se referem ao Imposto de Renda de Pessoa Física/Jurídica e refere-se a uma obrigação tributária, tanto de pessoas físicas quanto de pessoas jurídicas.

Ele é recolhido anualmente pela Receita Federal e consiste em um imposto sobre todos os rendimentos e ganhos de uma pessoa.

Em outras palavras, todo o patrimônio de um indivíduo precisa ser declarado.

O valor do IR é calculado de acordo com as alíquotas definidas pelo próprio governo e dependerá do salário de cada pessoa.

Quem precisa pagar o Imposto de Renda?

Então, de acordo com o que vimos no tópico anterior, pessoas físicas e jurídicas precisam declarar o IR. Contudo, existem alguns critérios para a arrecadação do Imposto de Renda, que são:

- indivíduo cujos rendimentos tributários foram acima de R$28.559,70;

- contribuintes que receberam rendimentos isentos acima de R$40 mil;

- quem vendeu bens ou realizou operações na Bolsa de valores;

- quem optou pela isenção do imposto na venda de um imóvel para compra de outro no período de 180 dias;

- pessoas com posses acima de R300mil;

- aqueles que tiveram receita bruta acima de R$142.798,50 em atividades rurais;

- pessoas que receberam auxílio emergencial em 2020 e outros rendimentos acima de R$22.847,76.

Agora, veja abaixo quem são as pessoas isentas da declaração do IR:

- pessoas que possuem o salário inferior a R$1.903,98;

- aposentados e assalariados cujos rendimentos foram abaixo de R$28.559,70;

- aqueles que recebem pensão por doença grave ou portadores de deficiência física.

Lembrando que essas informações são correspondentes ao ano de 2022.

O que é o IRRF?

O IRRF nada mais é do que a sigla para Imposto de Renda Retido na Fonte e consiste no adiantamento do pagamento do IR (Imposto de Renda) dos profissionais.

Dessa forma, é uma obrigação das empresas recolher o IRRF e repassar para a Receita Federal.

Portanto, todo colaborador que possui o salário maior que R$1.903,98 precisa ter o valor do IRRF retido na folha de pagamento.

Como já vimos, IR possui alíquotas que servem como base para calcular o valor da retenção. Além disso, precisa-se levar em conta alguns quesitos legais para o cálculo correto.

Tabela atualizada do Imposto de Renda para 2023

Antes de calcularmos o valor, vamos entender como funciona a tabela e as alíquotas do Imposto de Renda.

No final do mês de agosto deste ano, o setor econômico enviou uma proposta para o Congresso Nacional com o Orçamento de 2023. Assim, o texto apresentou algumas mudanças em relação ao Imposto de Renda.

No entanto, a tabela do IR não é atualizada desde abril de 2015. Devido à inflação, há propostas para a atualização da tabela do Imposto de Renda.

Até o momento não existe uma atualização sobre esse tema. Então, seguiremos como base de cálculo os valores utilizados até agora.

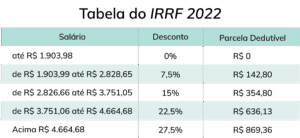

Tabela do Imposto de Renda em 2022

Como vimos, a correção da tabela do Imposto de Renda ainda não foi aprovada. Por isso, devemos considerar a tabela vigente desde 2015.

Sendo assim, veja abaixo a tabela do IRRF de 2022 por rendimento mensal que servirá como base para o cálculo:

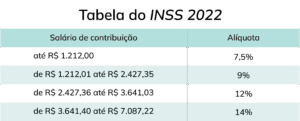

Além dos valores acima, precisamos levar em consideração os descontos do INSS para o cálculo do IRRF. Veja abaixo as faixas de contribuição do INSS do ano de 2022:

Lembrando que essa porcentagem é alterada todo ano e divulgada pelo INSS.

Agora temos tudo o que precisamos para o cálculo do IRRF. Vamos nessa?

Como calcular o IRRF na Folha de Pagamento?

Prontinho, com tudo em mãos, vamos começar. Para facilitar o cálculo, vamos dar um exemplo. A Milu, nossa analista financeira, recebe um salário de R$3.500,00.

Primeiramente, precisamos descobrir o salário base para calcular o IRRF. Então, é subtrair os descontos do INSS e da pensão, caso o colaborador tenha.

R$ 3.500,00 (salário bruto) – 420 (12% do INSS) =

R$ 3.080,00 (base para o cálculo)

De acordo com a tabela, Milu se encontra na faixa de 15%. Sendo assim, para saber o valor descontado, multiplique o salário líquido e subtraia a parcela dedutível:

R$ 3.080,00 x 15% = R$ 462

R$ 462 – R$ 354,80 = R$ 107,20

Dessa forma, o valor do IRRF na folha de pagamento da Milu será de R$ 107,20.

Cálculo do IRRF no décimo terceiro salário e férias

Os profissionais que estão no regime da CLT, Consolidação das Leis Trabalhistas, e recebem o 13° também precisam ter o Imposto de Renda Retido na Fonte descontado na folha de pagamento.

Nesse caso, o cálculo é o mesmo, mas o desconto é feito na segunda parcela do décimo terceiro salário.

A empresa também tem obrigação de reter o valor do IRRF na folha de pagamento referente às férias. No entanto, segue a mesma lógica de cálculo.

Conclusão

Como vimos ao longo do conteúdo, realizar o cálculo do IRRF envolve muitas variáveis que precisam de cautela e bastante atenção.

Por isso, o setor de Departamento Pessoal precisa ter uma série de cuidados, pois um erro no cálculo pode causar sérios problemas, inclusive processos trabalhistas.

Então, ter um setor organizado, ficar de olho nos valores e alíquotas e não deixar passar nenhum prazo são ações que evitam possíveis erros.

E aí? Gostou do conteúdo? Continue acompanhando a Ortep, especialista em solução para controle de ponto. Até a próxima.